・老後のお金が足りるか不安

・仕事は好きだけど自由な時間も欲しい

老後、ひいては人生に漠然とした不安を持ってはいませんか?真っ先に来るのがお金の不安だと思います。

若いうちから準備をしておかないと、気づいた時には体力も衰えお金もなく、自分らしい人生を歩めなくなっているかもしれません。

そこで、資産形成に取り組みましょうということです。

この記事では人生100年時代において、何も準備をしないとどうなってしまうのか、なぜ資産形成が必要なのかをお伝えします。

この記事でわかること

・資産形成をすることで人生の選択肢が広がること

資産形成に取り組めば、着実に人生の選択肢が広がっていきます。

いま一度、なぜ資産形成が必要か考えてみましょう。

目次

人生100年時代は一生働くことになる

人生100年時代、長生きが経済的なリスクになってきました。

生活資金が足りない

100歳まで生きる時代、年金がもらえる65歳で退職すると残り35年の生活費が必要です。

たとえば、夫婦2人でゆとりある生活に月36万必要なところ、もらえる年金が21万円なら毎月15万円足りません。

35年だと、15万円 × 12ヶ月 × 35年 = 6,300万円 必要です。

退職金が1人2,000万円 × 2人 = 4,000万円だとしても不足します。

せっかくリタイアして悠々自適かと思えば、お金の備えがないと細々とした生活を続けるしかありません。

こちらは平均的な数字を使ったざっくり計算であり、人によって必要な生活費、受給する年金額が異なるため一概に言えません。

ですが、自由なリタイア生活を送りたいなら、若いうちからお金の準備をする必要がありそうです。

健康寿命は100歳じゃない

健康寿命とは、通常に生活できる期間のことで、2016年時点の平均で男性が72.14歳、女性が74.79歳です。

人生100年時代と言われるも、体の制限なく自由に過ごせる期間は、意外と短いのです。

年金がもらえる65歳でリタイアした場合、男性だと7年、女性だと9年が自由な期間と言えます。

お金不足のため年金受給を繰り下げた70歳まで働く場合だと、男性だと2年、女性だと4年であり、平均3年程度の自由時間になってしまいます。

長年働いて頑張っても、健康的に過ごせるのが数年というのは寂しいですよね。

準備しておかないと自由がなくなる

人生100年時代において、しっかり準備をしておかないとリタイア後の生活資金が不足します。

そして、不足分を働いて賄おうとすると、健康寿命が短くなってしまいます。

このように何も準備せずにいると、金銭的、健康的に自由な期間がなくなってしまいます。

そのため、若いうちから時間を見方に付けた資産形成が必要になります。

資産形成で自由な時間を手に入れよう

何も準備をしないでいると、一生涯働いて過ごすことになりそうです。

好きなこと・熱中できることが仕事ならば良いのですが、生活するために働いている意味合いが強ければかなり苦しいものです。

生活するために働くということは、経済的に自由ではないということです。

人生の選択肢を広げるためには、経済的な問題を解決する必要があります。

そこで、若いうちから資産形成を行なっていくことが重要になります。

資産形成のメリット

資産形成をすることで次のメリットがあります。

資産形成のメリット

・不労所得ができる

・早期リタイアにつながる

老後の資金ができる

若いうちから資産を築いておけば、老後の生活費もケチケチする必要はなくなります。

コツコツ貯金をしていくのも良いのですが、20年以上といった長期間で株式投資をすると過去成績ではいつ始めてもマイナスにならなかった、むしろしっかり増えているというデータがあります。

出典:敗者のゲーム

また、米国の代表経済指数S&P500に連動したインデックス投資では、15年の期間があればいつ始めてもプラスになるというデータもあります。

では、株式投資で長期にわたり資産運用をすると、どのように資産が増えるか見てみましょう。

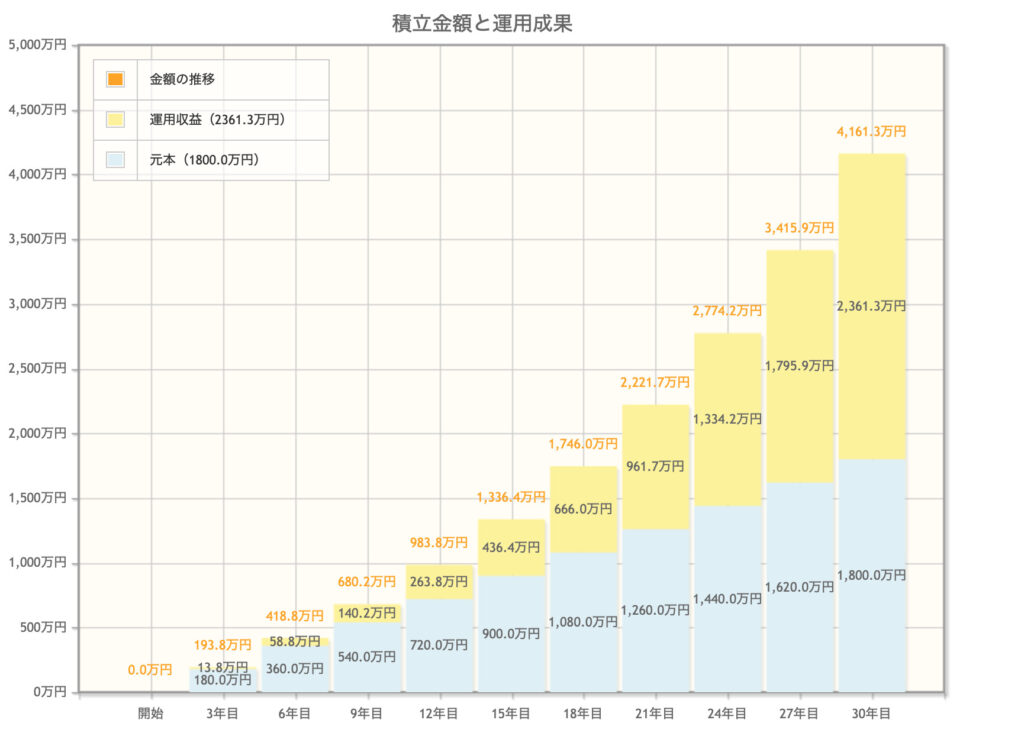

たとえば、30歳から毎月5万円を株式投資して、年間の利回りが5%だとすると、60歳時点で4,000万円の資金となります。

金融庁の福利計算シミュレーションの結果です。

グラフを見ると30年間のトータル投資金額1,800万円に対して、2,300万円が運用収益として増えています。

貯金しているよりも倍以上の資産が積み上がりますが、複利の効果が大きいです。

複利とは、利子にも利子が付くことです。

たとえば、最初の100万円に5%の利子が付くと1年後に105万円になり、2年目は利子を含めた105万円に5%の利子が付き、110万2500円になります。

これを繰り返すことで、時間の経過とともにどんどんお金が増えていきます。

この複利を活かすためには、時間がどうしても必要なため若いうちから資産形成をした方が有利となります。

不労所得ができる

株式投資の例だと、60歳時点で4,000万円ほどの資産になっている試算でした。

これをリタイア時に全て現金化して、以降は貯金として取り崩していくのもいいですが、他の選択肢もあります。

それは、年間で増えた分だけ現金化するという方法です。

例えば、4,000万円が年間利回り5%で増えると、1年後には4,200万円と200万円増えます。

この200万円は株式=資産が稼いでくれたものなので、不労所得として現金化します。

これを繰り返すと、4,000万円というベースの資産を取り崩すことなく毎年200万円の不労所得を得られることになります。

早期リタイアにつながる

若いうちからの資産形成のメリットとして、60歳や65歳を待たずにもっと早くリタイアすることができる可能性があります。

不労所得で説明したように、ある程度の資産ができると資産がどんどんお金を生み出してくれます。

そのお金がリタイア後の生活費を上回っていれば、いつでもリタイアできるということになります。

4,000万円の例だと、年間200万円で生活できれば仕事を辞めても生きていける状態になります。

この状態をFIRE(Financial Independence, Retire Early)(経済的自立と早期リタイア)と呼びます。

FIREできれば、人生の選択肢は大きく広がります。

健康寿命までの期間が長くなり、生活するために働かなくても良いので、今の仕事を辞めてもいいですし辞めなくてもいいです。

こういった選択肢ができることに強みがあります。

資産形成のメリットがわかったところで、方法を見ていきましょう。

資産形成の方法

資産形成の方法は、以下の式に凝縮されています。

毎年積み上がる資産 = 収入 - 支出 + 保有資産 × (1 + 運用利回り)

分解するとやることは3つしかありません。

資産形成の3つの方法

・支出を減らす

・利回りを上げる

収入を増やす

収入が多ければ多いほど資産形成に有利なのはわかりやすいですね。

会社員が収入を増やすには以下のような方法があります。

収入を増やす方法

・今の職場で昇給昇格を狙う

・待遇の良い会社に転職する

・副業して稼ぐ

どれも状況や環境によって簡単ではありませんが、収入を増やすことは資産形成において考え続けなければいけません。

次に、説明する支出を減らす・利回りを上げるには限界があるからです。

支出を減らす

資産形成の初期に取り組むべきは支出を減らすことです。

当たり前ですがいくら収入が増えても支出も増えていては、お金は貯まらないからです。

支出を減らすには、住居費・保険・通信費といった固定費を見直すことで、支出減の効果を長続きさせることができます。

また、固定費を下げても生活満足度が下がらないケースが多いです。

たとえば、保険・通信費などは必要最低限のプランにすることで毎月の支出だけを削減することができます。

過度な節約はストレスになりますが、不必要な支出があれば見直して上手に倹約したいですね。

利回りを上げる

収入を増やして、支出を減らせば、手元に残るお金が増えていきます。

そのお金を資産運用(投資)することで、今度はお金がお金を稼いでくれます。

お金がお金を稼ぐスピードは、運用する金額と利回りで決まります。

運用する金額は、収入をどれだけ増やすか、支出をどれだけ減らすかで決まるので、残った利回りをどれだけ上げられるかがポイントとなります。

ただし、投資は基本的にリスクとリターンが比例します。

王道と言われる株式のインデックス投資の期待リターンは4〜7%と言われており、これ以上の利回りを求めると投資ではなくギャンブルに近くなります。

つみたてNISAやiDeCoといった税優遇されている仕組みを利用して、王道の投資を始めましょう。

まとめ:人生の選択肢を広げるためにFIREを目指そう

人生100年時代と言われ、長生きが経済的なリスクとなってきました。

寿命が伸びた分、働く期間を延ばせば何とかなると考えていると、あっという間に健康寿命にたどり着いてしまいます。

そのため、若いうちから資産形成をしておくことが人生の選択肢を広げるためにも重要となります。

とくに、資産運用を織り交ぜた資産形成は、年金受給を待たずに早期にリタイアできる可能性が出てきます。

それこそが、FIRE(経済的自由と早期リタイア)と言われる状態であり、少しでもこの状態に近づくことを目指すことで人生の選択肢が広がります。

次は、具体的なFIREを目指すロードマップを確認して、自由な人生を手に入れましょう。